Кто отвечает за организацию. Кто отвечает за делопроизводство в подразделении и организации в целом? Кто отвечает за защиту персональных данных работников

П оводом для статьи стали два вопроса читателей о назначении ответственных за делопроизводство. Но они оказались сложнее, чем кажутся на первый взгляд, в т.ч. из-за недостаточной регламентации законодательством.

Свернуть Показать

Куда:

delo@сайт

Тема:

Подскажите, пожалуйста, в одной организации может быть два ответственных за делопроизводство? Если да, то надо выпустить приказ об разделении их обязанностей?

Свернуть Показать

Куда:

delo@сайт

Тема:

Бесплатные консультации для подписчиков

Планируем приказом по организации назначить ответственных за делопроизводство в подразделениях и закрепить за ними определенные обязанности. Просим осветить этот вопрос более подробно, а именно: что должно входить в обязанности ответственных за делопроизводство в подразделениях и как это закрепить документально?

Руководитель за все в ответе!

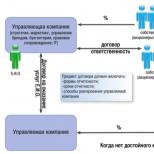

Ответственность за документальный фонд организации , а значит, и за систему делопроизводства и ее построение, несет руководитель (т.е. единоличный исполнительный орган). За документы корпоративного управления и соответствующее делопроизводство такую же ответственность несут совет директоров / его председатель и корпоративный секретарь . Это - ответственность перед учредителями / собственниками за организацию деятельности и ответственность в соответствии с действующим законодательством, в том числе и перед государственными контролирующими органами.

Но ни в одном действующем нормативном правовом акте ответственность руководителя за весь документальный фонд организации, к сожалению, не зафиксирована в прямой форме, в виде конкретной формулировки. Она выражается опосредованно , как правило, в форме полномочий органов управления по утверждению документов, изданию приказов, назначению ответственных / делегированию полномочий опять-таки на основании приказов.

Свернуть Показать

Роман Авалян , главный редактор журнала «Юридический справочник руководителя»

С апреля 2016 года скорректирована статья 15.11 КоАП РФ: теперь за отсутствие в течение установленных сроков хранения бухгалтерских документов (первичных учетных, регистров, отчетности, аудиторского заключения) «должностные лица» могут быть оштрафованы, а при повторном нарушении - и дисквалифицированы. Но кого понимать под должностными лицами, в этой статье не прописано.

Поэтому обратимся к части 1 статьи 7 Федерального закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете». Там сказано, что на руководителя возлагается обязанность организовать ведение бухучета и хранение соответствующих документов. Следовательно, если руководитель возложил обязанность по ведению учета и хранению документов, скажем, на главного бухгалтера, то именно ему придется понести наказание. Если же такая обязанность не возложена ни на одного работника, то штраф придется платить самому руководителю.

Правильность такого подхода подтвердил Пленум Верховного Суда РФ в п. 24 постановления от 24.10.2006 № 18 «О некоторых вопросах, возникающих у судов при применении Особенной части Кодекса Российской Федерации об административных правонарушениях». Там сказано, что, решая вопрос о привлечении должностного лица к административной ответственности, необходимо обращаться к законодательству о бухгалтерском учете, в соответствии с которым руководитель несет ответственность за организацию учета , а главный бухгалтер - за ведение учета и своевременное представление полной и достоверной бухгалтерской отчетности.

Суды тоже считают такой подход правомерным (см., например, постановления Московского городского суда от 06.05.2015 № 4а-0628/15 и от 29.04.2014 № 4а-748/2014). Они часто отменяют решения нижестоящих судов, которые привлекают к ответственности руководителя при наличии в штате главного бухгалтера.

А еще есть замечательный пункт 4 статьи 10 Федерального закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)», который прямо позволяет переложить выплату долгов на руководителей обанкротившегося юрлица в т.ч. в случае отсутствия документов «бухгалтерского учета и (или) отчетности, обязанность по ведению (составлению) и хранению которых установлена законодательством» или если информация в них была искажена.

Нарушения в ведении кадрового делопроизводства подпадают под часть 1 статьи 5.27 КоАП РФ, которая опять же позволяет штрафовать не только юрлицо, но и должностное лицо работодателя (кто это: руководитель или непосредственный исполнитель?). Если например, руководитель Иван Иванович надлежащим образом делегировал (документально оформил) обязанность по ведению трудовых книжек Марье Ивановне, а та потеряла трудовую книжку работника, то к ответственности будет привлечена именно она (абз. 2 п. 45 Правил ведения и хранения трудовых книжек, изготовления бланков трудовой книжки и обеспечения ими работодателей, утв. постановлением Правительства РФ от 16.04.2003 № 225 «О трудовых книжках»).

Конечно, Иван Иванович может подвергнуть Марью Ивановну дисциплинарному взысканию, уменьшить премию и т.п., но в суде или чиновниками трудовой инспекции наказано может быть как ответственное лицо - непосредственный исполнитель (см., например, решение Московского городского суда от 10.07.2012 по делу № 7-1306/2012), так и генеральный директор (см., например, решение Московского городского суда от 08.07.2015 по делу № 7-6031/2015).

Есть и другие участки работы, регламентируемые отдельным законодательством (например, работа с обращениями граждан

). Здесь все упирается в то, кого можно считать должностным лицом. Четкий ответ есть только в пункте 5 статьи 4 Федерального закона от 02.05.2006 № 59-ФЗ «О порядке рассмотрения обращений граждан Российской Федерации» (далее - Закон об обращениях граждан):

«должностное лицо - лицо, постоянно, временно или по специальному полномочию осуществляющее функции представителя власти либо выполняющее организационно-распорядительные, административно-хозяйственные функции...».

Кого накажет суд за нарушение порядка рассмотрения обращений граждан по ст. 5.59 КоАП РФ: руководителя (организующего работу и подписывающего ответы) или должным образом уполномоченного рядового исполнителя (который ведет всю работу и готовит документ на подпись)? Оказывается, первого из них! Подтверждением служит, например, позиция Верховного Суда РФ (постановление № 11-АД12-11), который в ноябре 2012 года отменил решения нижестоящих судов, сняв ответственность с исполнителя и переложив ее на руководителя (в силу ст. 4 и 10 Закона об обращениях граждан).

Итак, отдельные участки работы могут регулироваться специальным законодательством, и тогда нужно внимательно разбираться, что там написано. Во всех остальных случаях (специально не регулируемых), «все пути ведут» к руководителю.

В уставе почти каждой организации устанавливается ответственность исполнительных органов (коллегиального - правление или единоличного - председатель правления, генеральный директор) за организацию системы управления, а система управления документами (делопроизводство) в настоящее время рассматривается как одна из важнейших инфраструктурных составных частей, наряду с системами управления персоналом, бухгалтерского и налогового учета, управления проектами, информационной безопасности, управления качеством, финансирования и бюджетирования и т.п. Кроме того, устав каждой организации и типовые уставы, которые разрабатываются для предприятий среднего и малого бизнеса, предусматривают ответственность за передачу документов организаций в случае ликвидации в соответствующее архивное учреждение / архив. Ликвидационная комиссия / конкурсный управляющий принимают документы по акту от первого руководителя организации.

Обзоры арбитражной практики и практики судов общей юрисдикции , которые публикуются на страницах нашего журнала, также показывают, что материальную и административную ответственность за документальный и архивный фонды несут прежде всего руководители организаций.

См. новость «Субсидиарная ответственность бывшего руководителя обанкротившейся организации перешагнула миллиардный рубеж »

См. новость «За сохранность научно-технической документации (в отличие от финансово-хозяйственной) директор ответственности не несет! »

От руководителя организации, который утверждает организационную структуру, штатное расписание, положения о подразделениях и должностные инструкции, зависит в конечном счете создание, подчиненность и название службы делопроизводства, ее численный состав и квалификационные требования к сотрудникам. Запомним также, что номенклатуру дел организации, с помощью которой систематизируется документальный фонд, описи дел и акты о выделении документов к уничтожению утверждает руководитель организации. Приказом об утверждении номенклатуры дел / своей подписью в грифах утверждения он оформляет и подтверждает свою ответственность за документальный фонд, его состояние и движение. Инструкция по делопроизводству, бланки и типовые унифицированные формы документов организации также утверждаются приказами руководителя. А если он предоставляет право издавать подобные приказы одному из своих заместителей и возлагает контроль за их соблюдением на него или даже на руководителя службы делопроизводства , то в соответствии с законодательством, уставом организации и принципами делегирования полномочий он все равно несет ответственность за реализацию переданных полномочий всеми уполномоченными им лицами .

К сожалению, не всегда и не все руководители понимают, что информация и документы являются собственностью и активом организации. А документальный фонд и система делопроизводства формируются и развиваются. Не случайно действующие стандарты по управлению документами, отражающие опыт мировых «лучших практик», закрепляют эту концепцию по отношению к документам и предназначены прежде всего для руководства / топ-менеджмента организаций:

- ГОСТ Р ИСО 15489-1-2007 «Система стандартов по информации, библиотечному и издательскому делу. Управление документами. Общие требования» и

- ГОСТ Р ИСО 30300-2015 «Система стандартов по информации, библиотечному и издательскому делу. Информация и документация. Системы управления документами. Основные положения и словарь».

См. статью «Новый ГОСТ Р ИСО 30300-2015 » о стандарте, вступившем в силу 1 июля 2016 г. Обратите внимание на «революцию» в понимании термина «система управления документами» (СУД), а также на терминологические «шероховатости» нового ГОСТа

Кадровым службам организаций рекомендуем внести в положение о должности председателя правления / генерального директора (и соответственно руководителей структурных подразделений) организации необходимые формулировки об ответственности (причем лучше в раздел 1 «Общие положения»), образец см. в Примере 1.

Подобная регламентация в положениях о должностях руководителей организации и в должностных инструкциях руководителей структурных подразделений является организационной основой для обеспечения документированного приема-передачи дел по акту в случае смены этих лиц .

Пример 1

Свернуть Показать

Наконец, поскольку за систему делопроизводства и документальный фонд организации ответственность несет первый руководитель, со времен Единой государственной системы делопроизводства (М., 1974; далее - ЕГСД) существует очень правильная рекомендация о закреплении подчиненности службы делопроизводства непосредственно руководителю организации .

Кто будет вести делопроизводство?

Таким образом, ответственным за делопроизводство, являющееся инструментом системы управления, фактически является руководитель организации. Он определяет, как делопроизводство будет организовано, назначает ответственных за ведение делопроизводства в организации и структурных подразделениях .

От первого руководителя зависит, как будет построена система делопроизводства, будет ли создана и как будет называться служба делопроизводства, каковы будут ее штатный состав и наименования должностей специалистов, фонд оплаты труда и т.п. организационные аспекты. При этом, конечно, должны приниматься во внимание направления и масштаб деятельности, территориальная распределенность, организационно-правовая форма и т.п. факторы. Учитывается объем документооборота, от которого зависит структура службы делопроизводства и ее численность. Типовые наименования службы делопроизводства (управление делами, канцелярия, общий отдел, секретариат) были в свое время установлены ЕГСД. А расчет численности сотрудников службы делопроизводства (или ответственных за его ведение) и в настоящее время рекомендуется осуществлять в соответствии с действующими нормативно-методическими документами:

- Межотраслевые укрупненные нормативы времени на работы по документационному обеспечению управления (утв. постановлением Минтруда России от 25.11.1994 № 72) и

- Нормы времени на работы по документационному обеспечению управленческих структур федеральных органов исполнительной власти (утв. постановлением Минтруда России от 26.03.2002 № 23).

См. статью «Штатная численность службы документационного обеспечения ». В ней предлагается несколько методик расчета необходимой численности делопроизводственного персонала. Язык цифр как минимум поможет вам доказать руководству перегруженность своих людей и защитить их от сокращения, а как максимум - обосновать наем новых

В небольшой организации (или в территориально обособленном подразделении) с незначительным объемом документооборота все операции по ведению делопроизводства могут выполняться секретарем организации (или секретарем подразделения ). Такая система делопроизводства называется централизованной. А если объем документооборота большой, то даже в небольших организациях может быть создана служба / отдел / сектор / группа делопроизводства или ДОУ , состоящая из 1-2 сотрудников, трудовые функции которых будут связаны исключительно с ведением делопроизводства.

Ответственные за делопроизводство (за его ведение) , о которых идет речь в вопросе, назначаются, как правило:

- в небольших организациях со скромным объемом документооборота, за всю обработку которого они и отвечают;

- или, наоборот, в крупных организациях со значительным объемом документооборота, когда служба делопроизводства (управление делами или т.п.) является специализированным структурным подразделением, которое создается исключительно для организации системы управления документами всей компании, а «на местах» в подразделениях сидят непосредственные исполнители, которые ведут делопроизводство на своем участке и отвечают за него.

При создании служб делопроизводства рекомендуем в настоящее время исходить из определения, закрепленного Правилами делопроизводства в федеральных органах исполнительной власти (утв. постановлением Правительства РФ от 15.06.2009 № 477): «Служба делопроизводства - структурное подразделение, на которое возложены функции по ведению делопроизводства, а также лица, ответственные за ведение делопроизводства в других структурных подразделениях». Таким образом, ответственных за ведение делопроизводства в организации может быть несколько .

Эта ответственность предполагает, что ведение делопроизводства для данного сотрудника может являться не основной, а дополнительной функцией , наряду с теми, которые он выполняет, будучи специалистом другой предметной области (а с документированием связаны практически все функции). Такая ответственность за ведение делопроизводства в настоящее время возлагается на сотрудников, занимающих самые младшие позиции в организации, и без какого-либо увеличения заработной платы.

Анализ практики выявил 3 основных способа оформления ответственности за ведение делопроизводства .

Первый способ , при котором в должностную инструкцию, например, бухгалтера, инженера, администратора, специалиста по продажам или юрисконсульта, которые имеют наименьший квалификационный уровень (или недавно были приняты в организацию), просто включают соответствующие трудовые функции, связанные с ведением делопроизводства. И на этих условиях заключается трудовой договор и издается приказ о приеме на работу. Он применяется в небольших организациях с небольшим объемом документооборота. Например, в раздел 1 «Общие положения» должностной инструкции любого специалиста может быть внесен пункт:

Пример 2

Фрагмент должностной инструкции ответственного за делопроизводство

Свернуть Показать

1.2. Младший юрисконсульт осуществляет ведение делопроизводства в соответствии с инструкцией по делопроизводству ООО «Техносервис» и иными локальными нормативными актами, регламентирующими вопросы делопроизводства.

Конечно, инструкция по делопроизводству должна быть заранее составлена и утверждена, поскольку от ответственного за ведение делопроизводства, выполняющего эту функцию как дополнительную, требовать разработки инструкции нельзя и даже трудно требовать качества выполнения делопроизводственных операций. Такой способ соответствует лучшим зарубежным практикам, но увеличивает стоимость делопроизводственных работ, поскольку оплата труда специалиста отрасли (например, младшего юрисконсульта) обычно выше, чем заработная плата делопроизводственного работника. Да и качество выполнения делопроизводственной функции в виде дополнительной требует более тщательного контроля.

Второй способ применяется в крупных организациях, когда необходимо возложить ответственность за ведение делопроизводства в структурных подразделениях. Вся система делопроизводства в этом случае будет строиться как смешанная , при которой часть делопроизводственных операций выполняется централизованно, а часть - в структурных подразделениях специально назначенными сотрудниками. Ответственность «центральной» службы делопроизводства при этом возрастает, т.к. она:

- в инструкции по делопроизводству организации определяет, на каких специалистов в структурных подразделениях может быть возложено ведение делопроизводства, какие операции они выполняют. В каждом разделе инструкции по делопроизводству могут быть выделены подразделы:

- «управление делами осуществляет...»,

- «ответственный за делопроизводство в структурном подразделении осуществляет...»;

- при необходимости разрабатывает и организует утверждение инструкции или правил ведения делопроизводства в структурных подразделениях (с учетом документов, относящихся к специальным системам документации - бухгалтерской, научно-технической, производственной, финансовой и др., а также делопроизводства по обращениям граждан и кадрового делопроизводства, которые могут реализовываться в данных структурных подразделениях);

- при необходимости разрабатывает типовую должностную инструкцию ответственного за ведение делопроизводства в структурном подразделении, которая действует в статусе дополняющей к основной должностной инструкции по должности / специальности / профессии;

- инициирует издание приказов (в крайнем случае обязательно согласовывает их, если инициатором подобного приказа выступает руководитель подразделения) о возложении ответственности за ведение делопроизводства в структурных подразделениях на конкретных сотрудников и об освобождении от ответственности в связи со сменой кадрового состава. Данные приказы могут быть отнесены к приказам по административно-организационной деятельности, имеющим 5-летний срок хранения. При подготовке проектов приказов рекомендуем применять стандартные речевые формулы:

Пример 3

Фрагмент приказа о назначении ответственного за ведение делопроизводства в подразделении

Свернуть Показать

1.1. Возложить ответственность за ведение делопроизводства (или возложить функцию ведения делопроизводства) в отделе продаж и клиентской работы ПАО «Техсертификация» на специалиста отдела продаж и клиентской работы Мешкова Олега Васильевича (на основании соглашения об изменении определенных сторонами условий трудового договора с Мешковым О.В.).

Пример 4

Фрагмент приказа о снятии ответственности за ведение делопроизводства в подразделении

Свернуть Показать

1.1. Освободить специалиста отдела продаж и клиентской работы Мешкова Олега Васильевича от выполнения обязанностей ответственного за ведение делопроизводства (или выполнения функции ведения делопроизводства) в отделе продаж и клиентской работы ПАО «Техсертификация» с 22.09.2016 (на основании соглашения об изменении определенных сторонами условий трудового договора с Мешковым О.В.).

1.2. Приказ вступает в силу с даты подписания.

- ведет списки сотрудников, назначенных ответственными за ведение делопроизводства в структурных подразделениях, актуализирует их;

- совместно с кадровой службой вносит соответствующие дополнения в должностные инструкции сотрудников, на которых возложена ответственность за ведение делопроизводства;

- организует повышение квалификации сотрудников и участвует в их аттестации в части качества выполнения трудовых функций и операций в процессе ведения делопроизводства;

- при необходимости организует заменяемость ответственных за делопроизводство в структурных подразделениях в случае их временного отсутствия.

Данный способ часто используется в территориально-распределенных организациях и холдингах, когда в подразделениях не только не создают специализированных отделов делопроизводства, но и экономят на введении должностей соответствующих специалистов. Такой способ, к сожалению, также не благоприятствует качеству работы с документами.

Третий способ , самый распространенный, предусматривает простое введение в штатное расписание обычных должностей секретарей или делопроизводителей в качестве ответственных за делопроизводство в подразделениях крупных организаций, что возможно при смешанной системе делопроизводства (когда некоторые делопроизводственные операции или часть их выполняются центральной службой (управлением делами, канцелярией, общим отделом), а часть - децентрализованно в подразделениях секретарями или делопроизводителями). Наименования должностей и необходимые квалификационные уровни ответственных за ведение делопроизводства секретарей и делопроизводителей должны соответствовать новому профессиональному стандарту «Специалист по организационному и документационному обеспечению управления организацией» (утв. приказом Минтруда России от 06.05.2015 № 276н). Должностные инструкции, трудовые договоры и приказы о приеме на работу секретарей и делопроизводителей в настоящее время разрабатываются с учетом данного профстандарта.

На практике можно встретить и иные ситуации, когда ответственность возлагается за ведение делопроизводства по обращениям граждан, за ведение делопроизводства по исполнению договоров, за работу с научно-технической документацией и ее хранение и т.п. Самое главное - комплексная регламентация этой ответственности в рамках построения системы управления организацией и ее документами.

Технология делопроизводства, или Как распределим обязанности между «центром» и «ответственными»

Делопроизводство представляет собой технологию , в которой последовательно выполняются взаимосвязанные операции. Делопроизводство и анализируется, и регламентируется пооперационно, особенно при смешанной, самой распространенной форме его организации. Для установления ответственности за ведение делопроизводства необходимо проанализировать и закрепить в соответствующих локальных нормативных актах (как минимум в инструкции по делопроизводству) какие операции (действия) и с какой категорией / видами документов / документопотоками выполняются «центральной» службой делопроизводства, а какие операции и действия могут выполнять ответственные за делопроизводство, на которых, по существу, возлагается не ответственность в понимании действующего законодательства, а только функция ведения делопроизводства - выполнение отдельных операций с документами при методическом или непосредственном линейно-функциональном руководстве со стороны «центральной» службы делопроизводства.

Покажем возможный вариант распределения обязанностей по ведению делопроизводства при смешанной форме. Из Примера 5 видно, что за «центральной» службой делопроизводства, которая непосредственно взаимодействует с первым руководителем организации, должно быть закреплено решение организационных вопросов, разработка локальных нормативных актов по делопроизводству, методическое руководство их применением, а также вопросы бюджетирования расходов на прием, доставку и передачу документов. Ответственные за делопроизводство могут находиться в непосредственном административном подчинении у руководителей подразделений, в том числе и территориально-обособленных, но ведение делопроизводства они должны реализовывать строго под методическим руководством «центральной» службы делопроизводства, которая осуществляет функциональное руководство выполнением этих операций.

См. статью «Полномочия: распределяем и делегируем» в № и ’ 2013. Показаны образцы документов для оформления разных вариантов передачи полномочий: на постоянной основе (например, при реорганизации), на долговременной и эпизодически (на время отпуска или командировок замещаемого работника). Вы поймете, чем отличаются штатное заместительство от совмещения и перевода на другую работу

В соответствии с нормами стат. 6 Закона № 402-ФЗ от 06.12.11 г. обязанность ведения бухгалтерского учета возлагается на всех хозяйствующих субъектов. Исключения предусмотрены для:

- ИП или частнопрактикующих лиц – при условии учета доходно-расходных операций по нормам законодательства или контроля физпоказателей (облагаемых объектов), характерных для отдельных видов коммерческой деятельности.

- ОП (обособленных подразделений) зарубежных компаний – при условии учета такими представительствами или филиалами, а также иными видами ОП доходно-расходных операций, облагаемых объектов по законодательным требованиям.

Ведение бухучета начинается еще «на старте» открытия бизнеса, то есть с даты официальной горегистрации в контрольных органах, и продолжается вплоть до момента прекращения хоздеятельности в результате закрытия или ликвидации. При этом субъект должен быть исключен из Единого Реестра (ЕГРЮЛ или ЕГРИП).

При организации бухучета некоторые компании вправе использовать упрощенные методики. Такие способы, в том числе включают в себя составление упрощенной финансовой отчетности. Указанная норма распространяется на следующие типы бизнеса:

- Субъекты, относящиеся по принятым критериям к СМП.

- Различные НКО.

- Юрлица со статусом участников инновационного проекта «Сколково».

Не вправе использовать упрощенные способы организации бухучета:

- ЖК и ЖСК.

- Юрлица, обязанные проводить ежегодный аудит финотчетности.

- Потребительские кредитные кооперативы, включая сельскохозяйственные.

- Государственные учреждения.

- Адвокатские бюро, консультации, а также коллегии.

- Нотариальные палаты.

- Юридические консультации.

Следовательно, большинство фирм обязаны вести бухучет непосредственно с момента создания. За несоблюдение этого нормативного требования фирмам грозят серьезные последствия в виде взыскания штрафов и дисквалификации должностных лиц. Подробнее о санкциях мы расскажем ниже, а сейчас узнаем, кто именно из работников должен отвечать за корректную организацию и ведение учета.

На кого возлагается ответственность за организацию бухгалтерского учета

Согласно п. 1 стат. 7 Закона № 402-ФЗ ответственность за организацию бухгалтерского учета несет руководитель компании. Это же правило подтверждается и в другом нормативном документе – Приказе Минфина РФ № 34н от 29.07.98 г. Обозначенное Положение необходимо применять с учетом требований Закона № 402-ФЗ. Нормы Приказа № 34н распространяются на юрлиц всех правовых форм и видов деятельности, кроме кредитных структур и муниципальных (государственных) учреждений.

К основным задачам бухучет относятся (по п. 4 Положения):

- Формирование достоверных и полных сведений о хоздеятельности юрлица, включая данные об имуществе.

- Обеспечение заинтересованных пользователей (внутренних и внешних) необходимой информацией о проводимых хозоперациях; движении материальных, трудовых и денежных ресурсах; наличии и изменениях активов и обязательств.

- Выявление внутренних резервов предприятия для повышения финансовой устойчивости и предотвращение получения убытков.

Ответственность руководителя за ведение бухгалтерского учета подразумевает разработку и утверждение учетной политики компании. При составлении документа нужно учитывать особенности деятельности и используемого налогового режима (для целей налогового учета). Какие действия вправе предпринимать руководство фирмы при внедрении системы бухучета:

- Учреждать как отдельное подразделение компании службу бухгалтерии под контролем главного бухгалтера.

- Предусматривать в штате предприятия должность бухгалтерских специалистов.

- Передавать функции по ведению бухучета – специализированной компании, централизованной бухгалтерии или отдельному бухгалтеру. Согласно п. 3 стат. 7 Закона № 402-ФЗ при этом заключается договор на оказание услуг.

- Принять на себя обязанности по ведению учета – самостоятельно вести бухгалтерию могут руководители малого и среднего предпринимательства (п. 3 стат. 7 Закона № 402-ФЗ).

Дополнительно руководитель вправе разрабатывать и утверждать ЛНА предприятия – положения о работе бухгалтерии, об оплате труда, о графике документооборота и пр. Для обеспечения исполнения функций бухгалтерской службы и создания рабочих условий директор обязан закупить и установить компьютеры, необходимое программное обеспечение, включая системы ЭДО и специальные базы (к примеру, 1С).

Нормативные требования к главному бухгалтеру

По нормам п. 4 стат. 7 Закона № 402-ФЗ к главному бухгалтеру или другому сотруднику, которому переданы бухгалтерские функции, предъявляются повышенные требования. В частности, это наличие профильного высшего образования; определенного стажа занятости по специальности; отсутствие судимостей в экономической сфере. Дополнительно федеральным законодательством к главбуху могут утверждаться и иные требования.

Если предприятие нанимает для ведения учета стороннее лицо – юридическое или физическое, в первую очередь необходимо заключить договор на услуги. При этом физлицо также должно иметь высшее образование, практический стаж занятости и не привлекаться к судимости. А у юрлица в штате должен числиться хотя бы один сотрудник, отвечающий заявленным выше требованиям.

Для главных бухгалтеров кредитных структур и некредитных финансовых учреждений требования к квалификации утверждаются Центробанком РФ. Для главбухов и рядовых сотрудников бухгалтерской службы обычных коммерческих фирм на сегодняшний день особых специальных требований не установлено. Однако учет своего предприятия лучше доверять опытному работнику и, как минимум, имеющему высшее образование в области экономики или финансов.

Что такое грубое нарушение правил ведения бухгалтерского учета

Мы разобрались, что ответственность за бухгалтерский учет несет руководитель фирмы. Это что касается организации учета. За ведение отвечает главный бухгалтер. Какие обязанности возлагаются на главбуха? Это, к примеру, следующие функции:

- Своевременное и корректное отражение хозопераций в учете.

- Принятие к учету первичной документации и других видов документов.

- Предоставление в полном объеме и в установленные сроки бухотчетности.

- Проведение сверки по обязательствам с контрагентами.

- Проведение инвентаризационных мероприятий по контролю за долгами и имуществом.

- Обеспечение по установленным срокам сохранности документов бухучета.

- Другие функции.

Соответственно, главбух предприятия обязан вести бухучет с соблюдением требований действующего законодательства. А что ожидает главного бухгалтера, если будут допущены ошибки? Понятно, что от неточностей не застрахован никто. Однако на административном уровне закреплены меры ответственности за грубое нарушение нормативных требований в ведении бухучета. По примечаниям к стат. 15.11 КоАП в число грубых нарушений включаются:

- Занижение величины налоговых сумм (или сборов) минимум на 10 % по причине искажения бухгалтерских данных.

- Искажение денежного бухгалтерского показателя минимум на 10 %.

- Отражение в бухгалтерских регистрах притворного, ложного, мнимого хозяйственного факта.

- Использование вне бухгалтерских регистров счетов бухучета.

- Заполнение финансовой отчетности без использования данных бухрегистров.

- Отсутствие в пределах установленных для хранения сроков соответствующей первички, бухрегистров, финансовой отчетности или обязательного заключения аудиторов.

Штраф за неправильное ведение бухгалтерского учета

Исходя из норм стат. 15.11 КоАП, за грубые ошибки при ведении бухучета предусмотрены следующие меры наказания:

- Для должностных лиц компании – взыскание штрафа размером в 5000-10000 руб. при первичном нарушении.

- Для должностных лиц компании – взыскание штрафа размером в 10000-20000 руб. при вторичном нарушении. Или возможна дисквалификация на период 1-2 года.

Обратите внимание! Освобождение от ответственности возможно, если ошибки будут устранены до момента утверждения финотчетности, а также если налогоплательщик самостоятельно подаст уточненную декларацию и заплатит суммы недоимки и пеней.

Как организовать внутренний контроль ведения бухгалтерского учета

Трудовое законодательство предусматривает прямые меры для организации контроля за действиями главного бухгалтера. В соответствии с нормами стат. 192 главбуху можно вынести дисциплинарное взыскание, включая замечание, затем выговор и, наконец, увольнение. Если решения специалиста нанесли ущерб имуществу предприятия, работодатель вправе уволить такого сотрудника (п. 9 стат. 81 ТК). Дополнительно компания вправе взыскать с физлица материальный ущерб по нормам стат. 243 ТК.

В целях контроля за действиями бухгалтерской службы рекомендуется подробно прописать функционал каждого специалиста – от главного бухгалтера до рядовых сотрудников. Кроме того, обязательно необходимо разработать положение о работе бухгалтерии. А по итогам финансового года и перед представлением пользователям отчетности можно провести аудиторскую проверку состояния учета в целом.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

Гендиректор – не только руководитель и «первое лицо» фирмы. Как единоличный исполнительный орган ООО он несет всю полноту ответственности за деятельность фирмы и свои решения перед контрагентами и участниками общества. На гендиректора, как на должностное лицо, распространяются санкции, предусмотренные гражданским, административным, налоговым и уголовным законодательством. Ответственность генерального директора ООО предполагает и наказание «рублем», и вполне реальные сроки заключения, невзирая на указание в организационно-правовой форме общества на «ограниченность» обязательств.

Материальная ответственность гендиректора

Руководитель организации единолично принимает решения по функционированию фирмы, зачастую совмещая свою работу с обязанностями главбуха. Во избежание злоупотреблений трудовой кодекс устанавливает, что лицо, занимающее должность гендиректора, должно отвечать за ущерб, нанесенный организации в результате ошибочных действий. Материальная ответственность генерального директора ООО распространяется не только на прямые убытки, возникшие по его вине, но и на упущенную из-за его бездействия выгоду.

В первом случае имеется в виду действительный материальный ущерб:

- возмещение стоимости утраченного имущества;

- компенсация издержек, понесенных лицом на восстановление прав, в нарушении которых виновен руководитель.

Во втором – недополученные доходы, которые общество могло заработать, если бы директор предпринял для этого все возможные шаги, своевременные и достаточные. Сам материальный урон, подлежащий возмещению со стороны гендиректора, рассчитывается в соответствии с нормами, установленными гражданским законодательством. Согласно ст. 53 п. 3 ГК РФ участники общества вправе потребовать от директора компенсации понесенных по его вине убытков в рабочем порядке, не обращаясь в сторонние инстанции.

Ответственность руководителя организации за долги

Долги, которые имеет фирма, практически невозможно «повесить» на ее собственников и наемного директора. В этом смысл и преимущество организационно-правовой формы ООО: в случае финансовой катастрофы учредители рискуют лишиться максимум своей доли в уставном капитале и части собственного имущества, находящегося во владении общества.

Однако здесь следует отличать задолженности, образовавшиеся у общества вследствие нормального хозяйственного риска, и умышленное доведение фирмы до несостоятельности. Если последнее удастся доказать, теоретически возможно взыскать долги компании из личного кармана ее руководителя и владельцев. Для этого закон о банкротстве (№127 – ФЗ от 26.10.2002 г.) предусматривает механизм субсидиарной ответственности генерального директора ООО и участников общества.

Поправки, внесенные в законодательство в 2009 году, существенно изменили практику привлечения к ответственности владельцев бизнеса и должностных лиц организаций за неисполненные обязательства перед кредиторами. Появилось новое понятие – «контролирующее должника лицо». Этот термин подразумевает определение человека, который де-факто, а не на бумаге, принимает все решения по судьбе фирмы. Если наемный менеджер сможет доказать, что все его действия, приведшие компанию к краху, были произведены по указанию реального «хозяина» бизнеса, то субсидиарная ответственность к нему применяться не будет.

Если же сам директор является собственником компании либо действует во вред финансовому положению фирмы заодно с учредителями, то решением суда всем им может быть вменено рассчитаться с кредиторами из личных средств. Чтобы привлечь к ответственности генерального директора ООО за долги, необходимо доказать его вину в банкротстве фирмы:

- Неплатежеспособность ООО подтверждена официально, например, решением арбитражного суда.

- В ходе суда установлена причинно-следственная связь между действиями /бездействием руководителя и невозможностью организации отвечать по своим обязательствам.

Также наказание директора наступает, если при рассмотрении претензий кредиторов выяснится отсутствие документов бухучета и отчетности или недостоверность отраженных в них данных. Это касается не только управляющего, который находился в должности на момент начала процедуры банкротства, но и его предшественников, виновных в доведении фирмы до несостоятельности. Ответственность генерального директора ООО после увольнения продолжается, и уйти от нее, просто написав заявление по собственному желанию, не получится. Об этом нужно помнить, подписывая сомнительные бумаги, участвуя в махинациях с налогами и прочих противозаконных действиях.

Такая норма была введена с целью предотвращения ситуаций, когда владельцам бизнеса легко удается избежать наказания за мошеннические схемы, просто сменив управленцев и состав учредителей, а также поубавить число желающих поработать «зиц-председателем» в фирмах-однодневках.

Административная ответственность гендиректора

С точки зрения ответственности за административные правонарушения, ООО и его руководитель являются отдельными субъектами: первое – как юридическое, второй - как должностное лицо. Наказание может накладываться и на организацию, и на директора, причем одно не заменяет и не отменяет другое.

Согласно КоАП, перечень «административки» со штрафом до 5000 рублей для гендиректора включает:

- Нарушение прав потребителей (ст.14.7), санитарных требований (ст.6.3) и правил торговли по отдельным видам товаров (ст.14.15).

- Незаконное кредитование (ст.14.11).

- Мелкие правонарушения, поднадзорные налоговому ведомству:

- несоблюдение сроков постановки на учет (ст. 15.3);

- предпринимательская деятельность без регистрации и лицензирования (ст. 14.1);

- задержка с подачей декларации (ст.15.5) и сведений о банковских счетах (ст.15.4);

- сокрытие данных для налогового контроля (ст. 15.6);

- работа без ККМ (ст.14.5);

- несоблюдение кассовой дисциплины (ст.15.1) и порядка ведения бухучета и отчетности (ст. 15.11);

- нарушение сроков отчетности по валютным операциям (ст. 15.25).

Штрафами в размере 5000–30000 рублей и /или дисквалификацией на 3 года наказываются:

- нарушения законодательства в сфере рекламы (ст. 14.3), таможенного оформления (ст.16), госрегистрации юрлиц (ст. 14.25);

- недобросовестная конкуренция (ст. 14.33), неправомерное использование чужого товарного знака (ст. 14.10);

- фиктивное банкротство, преднамеренное доведение фирмы до банкротства (ст. 14.12);

- ненадлежащее качество товаров и услуг (ст. 14.4);

- непредоставление информации, требуемой антимонопольным (ст. 19.8) и органам власти (ст. 19.7.3);

- несоблюдение порядка проведения общих собраний (ст. 15.23.1);

- непредоставление сведений о зарубежных валютных счетах фирмы (ст. 15.25).

Крупные штрафы – свыше 30000 рублей или в размере, равном сумме валютной операции, - выплачивают руководители ООО за несоблюдение пожарной безопасности (ст. 204), миграционного законодательства в части привлечения иностранной рабочей силы с нарушениями (ст. 18.9, 18.15), осуществление незаконных операций с валютой (ст. 15.25).

Уголовное преследование генерального директора ООО

УК РФ предусматривает уголовную ответственность генерального директора ООО при совершении им преступных деяний против граждан и экономических махинаций в крупных размерах.

Многие статьи, по которым руководителю фирмы может грозить уголовное преследование, перекликаются с административными правонарушениями. Грань, после которой «административка» превращается в «уголовщину», определяется размером причиненного ущерба. Так, незаконное предпринимательство или намеренное банкротство могут квалифицироваться либо по КоАП, либо по УК, в зависимости от «размаха» деятельности: до 1,5 млн рублей или свыше соответственно.

За перечисленные действия уголовную ответственность несет лично директор организации без учета материального ущерба:

- неправомерное увольнение /отказ в приеме на работу женщины беременной или с малолетним ребенком до 3 лет (ст. 145);

- невыплата зарплаты персоналу больше двух месяцев из корыстных побуждений (ст. 145.1);

- нарушение авторских прав (ст. 146, 147);

- превышение полномочий (ст. 201);

- коммерческий подкуп (ст.204).

К экономическим преступлениям, наказание за которые возлагается на гендиректора ООО, глава 22 УК РФ относит:

- Незаконное предпринимательство (ст. 171) в крупном (свыше 1,5 млн. руб.) и особо купном размере (от 6 млн. руб.). Под размером понимается доход, извлеченный в результате деятельности, или ущерб государству, гражданам, юрлицам.

- «Отмывание» денежных средств, полученных преступным путем (ст. 174).

- Неправомерное получение кредита с ущербом более 1,5 млн. руб. (ст. 176).

- Злостное уклонение от погашения долгов перед кредиторами (ст. 177).

- Недобросовестная конкуренция с ущербом крупным (от 1 млн. руб.) и особо крупным (от 3 млн. руб.) либо полученными в результате нее доходами от 5 млн. руб. (ст. 178).

- Незаконное заимствование товарного знака с ущербом свыше 1,5 млн. руб. (ст. 180).

- Разглашение коммерческой тайны (ст. 183).

- Нарушения при эмиссии ценных бумаг (ст. 185) с ущербом от 1 млн. руб. (крупный) и от 2 млн. руб. (особо крупный).

- Неуплата таможенных сборов (ст. 194) свыше 3 и 36 млн. руб. соответственно.

- Умышленное, фиктивное банкротство (ст. 195 – 197) при ущербе свыше 1,5 млн. руб.

- Налоговые преступления: неуплата налогов (ст. 199), сокрытие имущества при взыскании недоимок по налогам (ст. 199.2), уклонение от исполнения обязанностей налогового агента (ст. 199.1) в крупных и особо крупных размерах.

Что касается налоговых правонарушений, по ним уголовное наказание для руководства фирмы начинается при суммах задолженности от 2 млн. руб. за три подряд года. Во всех остальных случаях ответственность генерального директора ООО за неуплату налогов не наступает, поскольку субъектом здесь является юридическое лицо.

Санкции, которые предусматривает УК РФ для должностных лиц организаций по «некрупным» преступлениям, выражаются в виде:

- штрафа до 300000 руб.;

- ареста на срок до полугода;

- общественных работ длительностью до 480 часов;

- заключения в местах лишения свободы до 7 лет.

Более серьезные деяния наказываются штрафами до 1 млн. руб., принудительными работами на благо общества – до 5 лет, сроком лишения свободы – до 12 лет.

«Правила безопасности» для гендиректора ООО

Приведенные преступления и нарушения – далеко не все действия, за которые руководитель предприятия может понести наказание. В зоне его ответственности – неукоснительное соблюдение трудового законодательства, экологических требований, техрегламентов и прочие важные направления в работе фирмы. Но наибольшие риски для наемного менеджера несет «наследство», доставшееся ему от предшественника. Вновь пришедшему генеральному директору ООО необходимо предпринять меры, которые позволят обезопасить себя от ответственности за ошибки бывшего руководства.

Примерный алгоритм вступления в должность может выглядеть так:

- Создание комиссии по передаче дел с указанием ответственных лиц и сроков.

- Составление перечня дел, подлежащих передаче. В список включаются уставные документы, бухотчетность, лицензии, локальные нормативные акты организации, действующие договоры аренды, приказы, кадровые дела, списки МОЛ, финансовые документы и т.д.

- Получение по акту-приема передачи печатей и штампов.

- Выявление лиц, которые наделены правом подписи, имеют доверенности. Переоформление документов.

- Получение списка всех банковских счетов, оформление новых карточек с образцами подписей.

- Ревизия всех действующих договоров с клиентами, контрагентами, партнерами и расчетов по ним.

- Проверка взаимоотношений с бюджетом: выявление задолженностей по налогам и сборам, принятие решений по их оплате или обжалованию.

- Подача заявления на регистрацию изменений в ЕГРЮЛ в связи со сменой руководителя.

- Уведомление контрагентов о вступлении в должность нового гендиректора фирмы.

Принимая решение возглавить ООО, нужно не только адекватно оценивать свои возможности, но и использовать всю доступную информацию для анализа «прозрачности» деятельности фирмы.

С 28 июня 2017 года долги компании можно взыскать с ее контролирующих лиц, например с генерального директора или учредителей. Это правило применяется, даже если компания исключена из ЕГРЮЛ.

!Важное обновление!

После внесения в ЕГРЮЛ сведений о прекращении деятельности юрлица его учредитель не вправе получить оставшееся имущество до завершения расчетов с кредиторами .

Документ: "Обзор судебной практики применения законодательства о юридических лицах (глава 4 Гражданского кодекса Российской Федерации)" (утв. Президиумом Арбитражного суда Северо-Кавказского округа 06.07.2018)

Разбираемся детально со стороны Учредителя и со стороны Кредитора:

!Важное обновление!

Верховный суд РФ указал, что если руководитель компании создал ситуацию, когда ФНС не могла взыскать задолженность, что привело к возбуждению дела о банкротстве, то он не вправе уклоняться от ответственности.

!Важное обновление!

Открылась судебная практика по взысканию недоимок по налогам с генерального директора.

Изучив данную информацию, у Вас наверняка возникнут вопросы и сомнения в дальнейшей экономической безопасности Генерального директора (Директора), поскольку, вопрос весьма серьезный и пока не упущено время неизбежного взыскания долгов за счет Вашего имущества, воспользуйтесь нашей письменной консультацией - мы детально изучим Вашу ситуацию, ответим на все Ваши вопросы и аргументируем реальность опасений, предложим варианты решения.

Заявка на письменную консультацию: [email protected]

Любой контрагент в какой-то момент может перестать исполнять свои обязательства. Первая реакция на это — попытки договориться. Потом юрист направляет претензию, которая часто остается без ответа. В итоге выясняется, что контрагент уже ликвидирован или компания не имеет денежных средств на счетах. Юрист вынужден оспаривать ликвидацию и пытаться взыскать долги с контролирующих лиц (ст. 10 Федерального закона от 26.10.02 № 127-ФЗ). До недавнего времени привлечь к ответственности контролирующих лиц можно было только в деле о банкротстве, но из-за ликвидации должника суды прекращали дело.

В конце 2016 года был принят Федеральный закон от 28.12.16 № 488-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации». Поправки вступают в силу с 28 июня 2017 года. Они упростили споры по долгам с контролирующими лицами.

Рассмотрим подробнее.

При выборе организационно-правовой формы (ИП или ООО) главным доводом в пользу регистрации общества часто становится ограниченная ответственность юридического лица. В этом Россия отличается от других стран, где компанию создают ради партнёрства, а не из-за ухода от финансовых рисков. Около 70% российских коммерческих организаций созданы единственным учредителем, он же, в большинстве случаев, сам руководит бизнесом.

Множество фирм толком не функционируют, не зарабатывая даже на оклад директору и не отличаясь по доходности от фрилансера, который оказывает услуги в свободное от наёмной работы время. Тем не менее, юридические лица в России регистрируют так же часто, как ИП.

Для начала узнаем, откуда исходит уверенность в том, что вести предпринимательскую деятельность в форме ООО финансово безопасно? Статья 56 Гражданского кодекса РФ гласит, что учредитель (участник) не отвечает по обязательствам организации, а организация не отвечает по его долгам.

Именно поэтому на вопрос: «Какую ответственность несёт учредитель ООО?» большинство отвечает - только в пределах доли в уставном капитале.

Действительно, если компания платёжеспособна и вовремя рассчитывается перед государством, работниками и партнёрами, то нельзя привлечь собственника к оплате счетов фирмы. Созданная организация выступает в гражданском обороте как самостоятельное лицо, и сама отвечает по собственным обязательствам. В результате создаётся ложное впечатление полного отсутствия ответственности собственника ООО перед кредиторами и бюджетом.

Однако ограниченная ответственность общества действует, только пока существует само юридическое лицо. А вот если ООО признаётся банкротом, то участников могут привлечь к дополнительной или субсидиарной ответственности. Правда, надо доказать, что к финансовой катастрофе компании привели именно действия участников, но ведь кредиторы, желающие вернуть свои деньги, приложат для этого все усилия.

Статья 3 закона от 08.02.1998 № 14-ФЗ: «В случае несостоятельности (банкротства) общества по вине его участников на указанных лиц в случае недостаточности имущества общества может быть возложена субсидиарная ответственность по его обязательствам».

Субсидиарная ответственность не ограничена размером уставного капитала, а равна размеру долга перед кредиторами. То есть, если фирма-банкрот должна миллион, то его и взыщут с учредителя ООО в полном размере, несмотря на то, что в уставный капитал он внёс только 10 000 рублей.

Таким образом, понятие ограниченной ответственности в пределах уставного капитала имеет отношение только к организации. А участник может быть привлечен к неограниченной субсидиарной ответственности, что в финансовом смысле уравнивает его с индивидуальным предпринимателем.

Ответственность директора ООО по долгам возникает, если имеются такие признаки виновных действий или бездействия:

Показательно в этом смысле определение Арбитражного суда Еврейской автономной области от 22.07.2014 г. по делу № А16-1209/2013, по которому с директора-учредителя взыскано 4,5 миллиона рублей. Имея фирму, которая много лет занималась тепло- и водоснабжением, в конкурсе на право аренды объектов коммунальной инфраструктуры он заявил новую компанию с тем же названием. В результате прежнее юрлицо осталось без возможности оказывать услуги, поэтому не погасило сумму ранее полученного займа. Суд признал, что неплатёжеспособность вызвана действиями владельца и обязал выплатить заём из личных средств.

Процедура привлечения к ответственности

С какого момента наступает ответственность учредителя за деятельность ООО? Как мы уже говорили выше, это возможно только в процессе банкротства юридического лица. Если организация просто прекращает свое существование, честно расплатившись со всеми кредиторами в процессе ликвидации, то никаких претензий к собственнику быть не может.

На защите интересов бюджета и других кредиторов стоит закон от 26.10.02 № 127-ФЗ «О несостоятельности (банкротстве)», положения которого действуют и в 2017 году. В нём подробно приводится процедура проведения банкротства и привлечения к ответственности руководителей и собственников компании, а также лиц, контролирующих должника.

Под последними подразумеваются лица, которые хоть и не являются формально собственниками, но имели возможность давать указания руководителю или участникам компании действовать определённым образом. Например, одна из самых впечатляющих сумм по делу о привлечении к субсидиарной ответственности (6,4 миллиарда рублей) взыскана как раз с контролирующего должника лица, который не входил в состав фирмы и формально не руководил ею (Постановление 17-го арбитражного апелляционного суда по делу № А60-1260/2009).

Какие можно сделать выводы из всего сказанного:

Ответственность участника не ограничивается размером доли в уставном капитале, а может быть неограниченной, и погашаться за счет личного имущества. Учреждать ООО только чтобы избежать финансовых рисков, нет особого смысла.

Если предприятием руководит наёмный управляющий, предусмотрите такой порядок внутренней отчётности, который позволяет иметь полную картину состояния дел в бизнесе.

Бухгалтерская отчётность должна находиться под строгим контролем, утрата или искажение документов - фактор особого риска, указывающий на намеренное банкротство.

Кредиторы вправе требовать взыскания долгов с самого собственника, если юридическое лицо находится в процессе банкротства и не в состоянии отвечать по своим обязательствам.

Привлечь владельца предприятия к выплате задолженностей по бизнесу сложнее, чем индивидуального предпринимателя, однако с 2009 года количество таких дел исчисляется тысячами.

Кредиторы должны доказать связь между финансовой несостоятельностью общества и действиями бездействием участника, но в некоторых ситуациях действует презумпция его вины, т.е. доказывание не требуется.

Вывод активов из фирмы накануне банкротства - это существенный риск привлечения к уголовной ответственности.

Процедуру банкротства лучше инициировать не затягивая во времени.

Взыскание долгов ООО с директора 2017 год

В 2017 году участились случаи взыскание с дольщика долгов общества.

Возможность взыскать с собственника долг, превышающий имущество ООО и его уставной капитал, возникает как мы уже отметили при банкротстве общества.

В данной ситуации вступает в силу понятие субсидиарной ответственности, а именно дополнительных обязательств руководителя, который несет ответственность по долгам организации-должника в законодательно установленном порядке.

Возможность погашения обязательств ООО за счет личных средств дольщика предусмотрена Законом «О несостоятельности (банкротстве)» от 26.10.2002 N 127-ФЗ.

Согласно изменениям к Закону от 05.06.2009, кредиторы могут привлечь к материальной ответственности учредителя общества, а также высших должностных лиц организации (руководителя, главного бухгалтера, управляющего и прочих).

Это возможно, если при банкротстве ООО имело место одно из следующих обстоятельств:

учредителем было принято решение, касающееся деятельности общества, выполнение которого принесло убытки контрагентам и кредиторам;

учредитель утвердил решение, реализация которого повлияла на банкротство организации;

учредителем (директором, бухгалтером) не были обеспечены соответствующее ведение и сохранность налоговой отчетности и бухгалтерской документации;

руководство общества (учредитель, директор) не подало в арбитражный суд заявление о признании собственной финансовой несостоятельности, при условии наличии всех соответствующих для этого обстоятельств.

Если одно из вышеописанных условий имело место быть, кредитор или любое другое заинтересованное лицо имеет право требовать погашения долгов ООО за счет личных средств учредителя.

Для этого необходимо подать в суд исковое заявления, к которому приложить все имеющиеся документальные доказательства вины собственника.

Если заявления направляется в рамках дела о банкротстве, то его рассматривает арбитражный суд.

Если же ООО официально признано банкротом, а истцом является кредитор, то решение о взыскании долга рассматривает суд общею юрисдикции. В последнем случае ответчиком выступает непосредственно учредитель как физическое лицо.

По факту исполнения судебного производства выносится решение, были ли действия учредителя виновно совершенными или нет. При доказанности вины суд обязует ответчика удовлетворить материальные требования кредиторов и контрагентов за счет личных средств, при их недостаточности - собственным имуществом.

Уголовная ответственность генерального директора и учредителя в 2017 году

Законодательством предусмотрена уголовная ответственность учредителя (учредителей) за неправомерные действия в отношении деятельности Общества с ограниченной ответственностью.

В финансово-юридической практике 2016 года доказательство неправомерных действий учредителя было наиболее распространенным случаем, при котором собственник получил уголовное наказание.

К таким действиям можно отнести:

- сокрытие имущества общества и фальсификация информации о его стоимости;

- незаконное распоряжение собственностью организации;

- неправомерное погашение материальных требований кредиторов;

- финансово неадекватное удовлетворение имущественных требований от должников.

Собственнику грозит тюремное заключение в случае причинение по его вине убытков обществу на сумму более 250 тысяч рублей.

Статья 179 Уголовного кодекса РФ предусматривает привлечение учредителя к уголовному наказанию, если его действия содержали принуждение к заключению сделки (или отказу), что впоследствии прямо или косвенно повлияло на причинении убытков организации.

Не стоит забывать об общепринятых законодательных нормах, нарушение которых влечет за собой уголовное наказание не только дольщика, но и высших должностных лиц организации. Так уголовная ответственность наступает в случае, если учредитель инициировал или совершал действия, которые привели к:

- уклонению от уплаты предприятием общегосударственных налогов и сборов;

- злоупотреблению при эмиссии собственных ценных бумаг организации;

- незаконному перечислению средств в иностранной валюте и, как следствие, уклонению от уплаты таможенных сборов.

Привлечение дольщика к уголовной ответственности осуществляется в рамках искового производства. Инициатором подачи заявления может выступать кредиторы и контрагенты.

Если заявителем о возмещение убытков выступает непосредственно общество, то его интересы в суде представляет управляющий, прошедший процедуру конкурсного отбора. В случае, когда общество официально признано банкротом, то от его имени выступает конкурсный кредитор.

Руководитель и учредитель в одном лице

Субсидиарная ответственность учредителя и директора ООО по обязательствам юридического лица имеет свои особенности. В ситуации, когда организацией управляет наёмный генеральный директор, какая-то доля финансовых рисков переходит на него. Согласно статье 44 закона «Об ООО» руководитель в ответе перед обществом за убытки, причинённые его виновными действиями или бездействием.

Ответственность директора ООО по долгам возникает, если имеются такие признаки виновных действий или бездействия:

- совершение сделки в ущерб интересам управляемого им предприятия, исходя из личного интереса;

- сокрытие информации о деталях сделки или неполучение одобрения участников, когда такая необходимость есть;

- непринятие мер для получения информации, имеющей значение для сделки (например, не проверена добросовестность контрагента или не выяснены сведения о лицензировании деятельности подрядчика, если характер работ требует это);

- принятие решений о сделке без учёта известной ему информации;

- подделка, утрата, хищение документов общества и др.

В таких ситуациях участник вправе подать в отношении руководителя иск о возмещении причинённого ущерба. Если же директор докажет, что в процессе работы был ограничен распоряжениями или требованиями собственника, в результате чего бизнес стал убыточным, то ответственность с него снимается.

А как быть, если управляющим фирмой выступает собственник? Сослаться в таком случае на недобросовестного наёмного руководителя не получится. Наличие непогашенных задолженностей обязывает единоличный исполнительный орган принять все меры к их погашению, даже если владелец единственный, и на первый взгляд, ничьи интересы своими действиями не ущемляет.

Подать заявление о признании юридического лица должником должен руководитель, но если он этого не сделает, то право начать процедуру банкротства имеют работники, контрагенты, налоговые органы. При этом сторона, подавшая иск, назначает выбранного арбитражного управляющего, а это имеет особое значение в привлечении владельца к обязательствам ООО.

Кроме того, для увеличения конкурсной массы истец вправе оспорить сделки, совершённые в течение года до принятия заявления о признании должника банкротом. В случае, когда сделка совершена по ценам ниже рыночных, срок оспаривания увеличивается до трёх лет.

В процессе рассмотрения дела о несостоятельности к судебным разбирательствам привлекаются директор, владелец бизнеса, выгодополучатель. Если суд признает связь между действиями этих лиц и неплатёжеспособностью, то взыскание в размере требований истца налагается на личное имущество.

Преднамеренное банкротство и судебная практика

В современной России преднамеренное банкротство, равным образом как и фиктивное банкротство, является одним из наиболее распространенных способов уклонения от выполнения долговых обязательств. Под несостоятельностью, или банкротством, в отечественном законодательстве понимается «признанная арбитражным судом неспособность должника в полном объеме удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей».

К способам совершения преднамеренного банкротства относятся: заключение сделок на заведомо невыгодных для должника условиях, отчуждение имущества должника, которое не сопровождается адекватным денежным или материальным возмещением. Если банкротство носит умышленный характер, то возникают обстоятельства, позволяющие квалифицировать его как преднамеренное банкротство, являющееся в соответствии с законодательством Российской Федерации противоправным деянием. Исследователи отмечают высокую общественную опасность преднамеренного банкротства. Многие случаи преднамеренного банкротства не приводят к уголовной ответственности лиц, являющихся его инициаторами и организаторами, и не влекут за собой никаких последствий, что значительно повышает общественную опасность данного деяния. Существование многочисленных фирм-однодневок, распространение коррупционных и мошеннических схем является серьезной проблемой современного российского бизнеса, и именно для ее решения законодателем назначены различные виды ответственности за преднамеренное банкротство.

В российском законодательстве предусмотрена уголовная ответственность за преднамеренное банкротство в соответствии со ст. 196 Уголовного кодекса Российской Федерации. Согласно данной статье преднамеренное банкротство, понимаемое как совершение руководителем или учредителем (участником) юридического лица или гражданином, в том числе и индивидуальным предпринимателем, действий или бездействия, повлекших заведомую неспособность удовлетворения требований кредиторов или исполнения обязательств по уплате обязательных платежей, в том случае, если оно привлекло крупный ущерб, влечет за собой уголовную ответственность. В ст. 196 УК РФ предусмотрены следующие виды наказания за преднамеренное банкротство: штраф в размере от двухсот тысяч до пятисот тысяч рублей или в размере заработной платы или иного дохода осужденного за период от 1 года до 3 лет; принудительные работы на срок до 5 лет; лишение свободы на срок до 6 лет со штрафом в размере до двухсот тысяч рублей или в размере заработной платы или иного дохода осужденного на период до 18 месяцев либо без такового.

Таким образом, преднамеренное банкротство представляет собой умышленное преступление материальной направленности, которое может считаться завершенным в том случае, если в результате преступления был причинен крупный ущерб. Тогда для субъекта преступления наступает уголовная ответственность в соответствии с российским законодательством. Как свидетельствует анализ судебной практики, по ст. 196 УК РФ приговаривают к штрафам, однако пропорционально размеру ущерба, а также другим сопутствующим факторам возрастает и жесткость наказания.

Например, в 2017 г. в Воркуте на 2,5 года лишения свободы в колонии общего режима был осужден предприниматель, выводивший средства на другие счета и причинивший ущерб государству в размере 15,8 млн рублей. В случае, если действия субъекта по преднамеренному банкротству не повлекли за собой крупного ущерба, может наступить административная ответственность. Административная ответственность за преднамеренное банкротство предусмотрена в соответствии с п. 2 ст. 14.12 Кодекса об административных правонарушениях Российской Федерации «Фиктивное или преднамеренное банкротство».

Если действия или бездействие виновного лица (виновных лиц) не содержат состава уголовного преступления, то за преднамеренное банкротство полагается наложение административного штрафа: на физических лиц - в размере от одной тысячи до трех тысяч рублей; на должностных лиц - от пяти тысяч до десяти тысяч рублей, также возможна дисквалификация на срок от одного года до трех лет. Главная проблема привлечения виновных лиц к ответственности за преднамеренное банкротство заключается в сложной доказуемости состава преступления. Усугубляет ситуацию, как отмечает В.Н. Жадан, отсутствие детально проработанной методики, позволяющей выявить основные признаки преднамеренного банкротства. Это серьезно усложняет квалификацию преступлений по ст. 196 УК РФ.

Также нельзя не отметить и то, что в действующем законодательстве в качестве субъекта преступления не указываются другие ответственные лица - заместители руководителя организации, главные бухгалтеры, члены временной администрации, члены советов директоров, конкурсные управляющие и т. д., которые также могут быть причастны к организации преднамеренного банкротства. Сложно не согласиться с мнением М.А. Зинковского, который считает серьезным недостатком ст. 196 УК РФ отсутствие четкого и однозначного определения преднамеренного банкротства. Это обстоятельство также значительно усложняет возможность привлечения к уголовной ответственности за преднамеренное банкротство. С нашей точки зрения, одной из главных причин сложности применения ст. 196 УК РФ «Преднамеренное банкротство» является весьма неоднозначное понятие «крупного ущерба» применительно к процедуре банкротства.

Еще один фактор, оказывающий существенное влияние на применение ст. 196 УК РФ «Преднамеренное банкротство» на практике, заключается в недостаточном уровне профессиональной подготовки специалистов правоохранительных органов, расследующих дела о преднамеренном банкротстве. Для успешного расследования таких дел необходимо обладать серьезными знаниями на стыке юриспруденции и экономических дисциплин, однако найти сотрудников с подобным уровнем подготовки не столь просто.

Таким образом, к основным мерам, необходимым для повышения эффективности ответственности за преднамеренное банкротство, можно отнести: детальную разработку определения преднамеренного банкротства; уточнение критериев, позволяющих привлечь к уголовной ответственности за преднамеренное банкротство; более четкое разграничение признаков, влекущих за собой уголовную и административную ответственность за преднамеренное банкротство; расширение субъектного состава лиц, которых можно привлечь к ответственности за преднамеренное банкротство, за счет включения в него заместителей руководителей, членов советов директоров, главных бухгалтеров, конкурсных управляющих и иных лиц, способных организовать преднамеренное банкротство; повышение квалификации сотрудников следственных подразделений правоохранительных органов, расследующих дела о преднамеренном банкротстве.

В последнее время все чаще в судебной практике встречаются случаи привлечения бывших руководителей компаний-банкротов к субсидиарной ответственности на основании пункта 2 статьи 10 ФЗ «О несостоятельности (банкротстве)», а именно за неисполнение обязанности по обращению в арбитражный суд с заявлением о признании должника банкротом.

В соответствии с пунктом 1 статьи 9 ФЗ «О несостоятельности (банкротстве)», руководитель должника обязан обратиться в арбитражный суд с заявлением о признании компании банкротом в следующем ряде случаев:

Если удовлетворение требований одного кредитора или нескольких кредиторов приводит к невозможности исполнения должником денежных обязательств, обязанности по уплате обязательных платежей и (или) иных платежей в полном объеме перед другими кредиторами;

Если уполномоченным органом должника принято решение об обращении в арбитражный суд с заявлением должника;

Если обращение взыскания на имущество должника существенно осложнит или сделает невозможной хозяйственную деятельность должника;

Если должник отвечает признакам неплатежеспособности и (или) признакам недостаточности имущества и в иных предусмотренных названным Законом случаях.

Согласно статье 2 ФЗ «О несостоятельности (банкротстве)» под недостаточностью имущества следует понимать превышение размера денежных обязательств и обязанностей по уплате обязательных платежей должника над стоимостью имущества (активов) должника. Под неплатежеспособностью — прекращение исполнения должником части денежных обязательств или обязанностей по уплате обязательных платежей, вызванное недостаточностью денежных средств. При этом недостаточность денежных средств предполагается, если не доказано иное. Пунктом 2 статьи 9 ФЗ «О несостоятельности (банкротстве)» предусмотрено, что заявление должника должно быть направлено в арбитражный суд в случаях, предусмотренных пунктом 1 указанной статьи, в кратчайший срок, но не позднее чем через месяц с даты возникновения соответствующих обстоятельств.

В соответствии с пунктом 2 статьи 10 ФЗ «О несостоятельности (банкротстве)» нарушение обязанности по подаче заявления должника в арбитражный суд в случаях и в срок, которые установлены статьей 9 названного Закона, влечет за собой субсидиарную ответственность лиц, на которых ФЗ «О несостоятельности (банкротстве)» возложена обязанность по принятию решения о подаче заявления должника в арбитражный суд и подаче такого заявления, по обязательствам должника, возникшим после истечения срока, предусмотренного пунктами 2 и 3 статьи 9 ФЗ «О несостоятельности (банкротстве)».

Из приведенных правовых норм следует, что возможность привлечения лиц, названных в пункте 2 статьи 10 ФЗ «О несостоятельности (банкротстве)», к субсидиарной ответственности возникает при наличии совокупности следующих обстоятельств: — возникновение одного из перечисленных в пункте 1 статьи 9 ФЗ «О несостоятельности (банкротстве)» обстоятельств; — неподача указанными в пункте 2 статьи 10 ФЗ «О несостоятельности (банкротстве)» лицами заявления о банкротстве должника в течение 1 месяца с даты возникновения соответствующего обстоятельства; — наличие надлежащего субъекта ответственности, которым может быть директор, генеральный директор, а также ликвидатор либо председатель ликвидационной комиссии, то есть лица, на которых ФЗ «О несостоятельности (банкротстве)» возложена обязанность по обращению в суд с заявлением о банкротстве; — возникновение обязательств у должника, по которым указанные лица привлекаются к субсидиарной ответственности, после истечения срока, предоставленного для исполнения обязанности по обращению в суд; — винасубъектаответственностивнеподаче заявленияобанкротстве должника.

Для применения субсидиарной ответственности по основаниям, предусмотренным пунктом 2 статьи 10 ФЗ «О несостоятельности (банкротстве)», заявитель обязан обосновать, по какому именно обстоятельству, предусмотренному пунктом 1 статьи 9, должник должен был обратиться в суд, а также когда именно он обязан был обратиться с заявлением, поскольку субсидиарная ответственность руководителей должника — юридического лица или членов ликвидационной комиссии (ликвидаторов), предусмотренная названной статьей, возможна лишь по обязательствам, которые возникли после истечения срока на подачу заявления в арбитражный суд о банкротстве должника.

В качестве примера негативной практики для руководителей компаний можно привести дело о банкротстве ООО «ЗЖБиК-Волгограднефтегазстрой» № А12-23546/2009, возбужденное по заявлению ООО «Волгоградрегионгаз». В рамках обособленного спора по привлечению к субсидиарной ответственности контролирующих лиц должника суд установил следующее. Из бухгалтерского баланса от 31.12.2008 года следует, что должник отвечал признакамнеплатежеспособности и недостаточности имущества, активыдолжника не позволяли исполнить обязанность по погашению кредиторской задолженности в полном объеме. Отсюда следует, что руководитель должника должен был обратиться в арбитражный суд с заявлением о признании должника банкротом не позднее 31.01.2009 года.

После 31.01.2009 года у должника возникли обязательства перед кредиторами на общую сумму 4 645 326, 47 рубля. Кроме того, суд установил вину руководителя должника в неисполнении обязанности, установленной пунктом 1 статьи 9 ФЗ «О несостоятельности (банкротстве)», поскольку директор обращался в адрес участника общества с уведомлениями о наличии признаков банкротства, что подтверждалось материалами дела. Арбитражный суд правомерно признал несостоятельным довод ответчика о том, что уставом общества, принятие решения об обращении в суд с заявлением о признании должника банкротом является прерогативой учредителя, так как ФЗ «О несостоятельности (банкротстве)», который, разумеется, имеет преимущество над учредительным документом общества, устанавливает обязанность именно руководителя по обращению в суд. На основании вышеизложенного суд взыскал с бывшего руководителя должника 4 645 326, 47 рубля в порядке субсидиарной ответственности.

Напротив, вобособленномспоре, врамках дела№А31-7153/2012 позаявлению ООО «Автобаза ЖСК» о признании себя банкротом, суд отказал в удовлетворении заявления о привлечении к субсидиарной ответственности бывшего директора должника на основании следующего. Заявитель ФНС России ссылалась на наличие задолженности по налогам в размере 175 292 рублей, по сроку уплаты 31.03.2011 года.

По мнению уполномоченного органа, обязанность по обращению в суд с заявлениемдолжника опризнаниисебябанкротомвозникла 01.07.2011 года, соответственно, заявление должно было быть подано не позднее 01.08.2011 года. Оценив указанный довод, суд счел, что заявителем не было документально подтверждено, что именно 01.07.2011 года у руководителя должника возникла обязанность по обращению в арбитражный суд с заявлением о банкротстве. Само по себе наличие кредиторской задолженности в определенный момент не свидетельствует о наличии у руководителя такой обязанности, а бухгалтерская отчетность не была представлена в материалы дела. Таким образом, не установив всех обстоятельств, входящих в предмет доказывания, суд отказал в удовлетворении заявления о привлечении бывшего руководителя должника к субсидиарной ответственности.

Во многом результат рассмотрения заявления о привлечении к субсидиарной ответственности зависит оттого насколько процедура банкротства контролируема. Участие в обособленном споре арбитражного управляющего, поддерживающего позицию ответчика (как во втором примере), во многом способствует вынесению судом определения об отказе в привлечении к субсидиарной ответственности контролирующих должника лиц. Отсюда следует, что модель поведения, при которой руководитель компании при возникновении проблемной задолженности не предпринимает никаких действий и пускает ситуацию на самотек, совершенно непозволительна и недопустима. Одним из возможных негативных последствий такого бездействияможет стать обращение кредитора с заявлением о признании должника банкротом, утверждение кандидатуры арбитражного управляющего, предложенной кредитором- заявителем, в дальнейшем привлечение к субсидиарной ответственности руководителя должника и обращение взыскания на его личное имущество, а начиная с 01.07.2015 года будет возможно обращение кредитора с заявлением о признании бывшего руководителя должника банкротом.

Благоприятным и перспективным сценарием в случае возникновения признаков банкротства является обращение к специалистам, которые проанализируют сложившееся финансовое состояние компании и помогут инициировать контролируемое банкротство, при помощи которого можно не только минимизировать риски привлечения к субсидиарной ответственности, но и законно, максимально экономически выгодно избавиться от кредиторской задолженности.

Последние новости

Минюст предложил запретить учредителям участвовать в ликвидации юрлиц

Минюст разработал поправки в Гражданский кодекс, дополняющие положения о ликвидации юридических лиц. Об этом рассказал источник в финансово-экономическом блоке правительства. Сейчас законопроект проходит согласование с другими ведомствами.

Поправки вносят существенные изменения в ст. 61 ГК, описывающую ликвидацию компаний. Сейчас п.5 ст. 61 ГК оговаривает, что суд может обязать уполномоченный орган власти, учредителей и участников компании ликвидировать ее, если же решение суда не выполнят, то тогда ликвидировать компанию должен арбитражный управляющий.

Новая редакция этого пункта сразу обязывает арбитражного управляющего ликвидировать компанию без участия ее учредителей или участников. На ликвидацию отводится от шести до двенадцати месяцев. Суд сможет продлить этот срок еще на полгода.

Убытки граждан-дольщиков могут возложить не только на застройщиков, но и на тех, кто за ними стоит

В Госдуму внесен проект, который предполагает значительные изменения в регулировании долевого строительства. Одно из них предусматривает солидарную ответственность застройщика и лиц, которые могут определять его деятельность.

В качестве контролирующих лиц названы те, кто может давать указания единоличному исполнительному органу (генеральному директору, управляющей компании) или члену коллегиального органа управления застройщика. Этот перечень не является закрытым.