Особенности оценки стоимости бизнеса в современных условиях в россии. Современные проблемы науки и образования Применение методов оценки в российских условиях

Оценка стоимости акций является одной из актуальных проблем современного рынка ценных бумаг России. Это связано с множеством обстоятельств, основными из которых являются следующие:

Разнообразие видов стоимости ценных бумаг;

Наличие альтернативных концепций определения стоимости ценных бумаг и методов ее расчета;

Одновременное влияние разнонаправленных факторов на уровень стоимости ценных бумаг;

Нехватка профессионально подготовленных аналитиков финансового рынка;

Отсутствие специализированных организационных структур.

Российская теория, в соответствии с которой выполняется оценка акций, за последние десятилетия существенно изменилась. Эта теория характеризуется наличием в ней глубоких противоречий, и ни один метод оценки акций до сих пор не получил всеобщего признания. Разные подходы и методы оценки действительной стоимости акции базируются на анализе активов компании, денежных потоков и прогнозируемых доходов. Большему числу разнообразных видов стоимости акций соответствуют различные подходы и методы оценки, базирующиеся на определенных концепциях.

Выбор подходов и конкретных методов оценки стоимости акций определяется профессионализмом и квалификацией, теоретическими и методологическими предпочтениями оценщика. Теоретически выделяют две базы оценки стоимости акций, в основе которых лежат концепции оценочной деятельности и теории ценообразования на фондовом рынке.

База оценки, основанная на концепциях оценочной деятельности. В оценочной деятельности используются различные концепции стоимости (таблица).

Таблица – Концепции стоимости, используемые в оценочной деятельности

| Подходы к оценке | Содержание концепции |

| Затратный (замещения) или имущественный (накопления активов) | Стоимость акции определяется на основании стоимости замещения действующего АО (величина затрат на создание аналогичного предприятия) Стоимость акции является производной от стоимости действующего предприятия (бизнеса) Стоимость акции определяется на основе активной части капитала (чистая стоимость активов) или пассивной его части (нераспределенная прибыль) Стоимость акции зависти от общей величины рыночной стоимости каждого элемента активов, скорректированной с учетом времени и затрат на их реализацию |

| Доходный подход | Стоимость акции определяется на основе: 1) дисконтирования текущей стоимости; 2) капитализации чистой прибыли (денежного потока) |

| Сравнительный подход (аналогии, сопоставления или рынка капитала) | Акция имеет стоимость, сопоставимую со стоимостью рыночных продаж акций, аналогичных по виду деятельности, профилю, объему капитала, коэффициентам (мультипликаторам) и иным характерным признакам (параметрам) АО |

База оценки, основанная на теориях ценообразования на фондовых рынках. Многочисленные теории ценообразования отражают различные подходы к определению стоимости ценных бумаг. Основными теориями, используемыми в оценочной деятельности, являются теории портфеля, функционального анализа, рефлексивности, конъюнктурного анализа и прогнозов, циклов, агентских отношений и др.

Таблица – Подходы и методы оценки стоимости акций

| Вид стоимости акций | Название подхода или метода | Применение подхода или метода |

| Балансовая стоимость | Имущественный подход (методы накопления активов или чистых активов) | Реорганизация, страхование, ликвидация, реструктуризация и залог |

| Ликвидационная стоимость | Имущественный подход (метод накопления активов) | Уменьшение уставного капитала, ликвидация акционерного общества. Погашение, ликвидация и аннулирование акций |

| Рыночная стоимость | Доходный подход (методы дисконтирования будущих ожиданий инвесторов и капитализации чистой прибыли) | Формирование портфелей ценных бумаг, прогнозирование доходности и определение эффективности инвестиций. Инвестиционные проекты, анализ соотношения капитализации и чистой прибыли |

| Номинальная стоимость | Затратный подход | Создание акционерного общества |

| Эмиссионная стоимость | Затратный подход | Размещение эмиссии |

| Конвертационная стоимость | Сравнительный подход | Обмен акций |

| Курсовая стоимость | Сравнительный подход | Различные сделки |

Тема 4. Портфельная теория и модели стоимости финансовых активов

Понятие инвестиционного портфеля, принципы и этапы его формирования. Риск и доходность портфеля. Оптимальный портфель. Рыночный портфель. Характеристическая линия рынка капиталов (CML). Модель оценки стоимости финансовых активов (CAPM). Характеристическая линия ценной бумаги (SML). Модель арбитражного ценообразования (APT )

Предприятие (бизнес) является наиболее сложным объектом оценки, требующим от оценщика помимо владения всеми методами собственно оценки, еще и определенного знания основ инвестиционного и макроэкономического анализа, знакомства с разными методиками исследования рынков.

По мере развития рыночных отношений потребность в независимой оценке будет возрастать. Уже сейчас существуют законодательные требования по проведению независимой оценки в целом ряде случаев. Так, согласно Федеральному закону "Об оценочной деятельности в Российской Федерации" оценка объектов, принадлежащих полностью или частично Российской Федерации, субъектам РФ, либо муниципальным образованиям, является обязательной при их приватизации, передаче в доверительное управление либо в аренду, продаже, национализации, выкупе, передаче в качестве вклада в уставные капиталы. Этим же Федеральным законом определены случаи проведения обязательной оценки собственности в контексте судебных разбирательств. И судебные власти, и стороны - участники процессов уже осознали важность независимой оценочной экспертизы для объективного рассмотрения и выноса обоснованного решения по широкому кругу арбитражных и гражданских исков.

Закон Российской Федерации "Об акционерных обществах" также требует проведения оценки рыночной стоимости акционерного капитала независимыми оценщиками в определенных ситуациях. Например, эта процедура предусмотрена при дополнительной эмиссии, выкупе акций и т.д.

Одна из особенностей современной российской экономики - наличие большого количества неэффективных предприятий, зачастую с большими материальными активами. Реструктуризация таких предприятий - достаточно сложный процесс, в котором есть место и для независимой оценки. Действительно, оценка предприятия необходима для выбора обоснованного направления его реструктуризации, в процессе оценки выявляют альтернативные подходы к управлению предприятием и определяют, какой из них обеспечит предприятию максимальную эффективность, а, следовательно, и более высокую рыночную цену, что и является основной целью собственников и задачей управляющих фирм в рыночной экономике.

Независимая оценка различных видов стоимости предприятий (рыночной, восстановительной, ликвидационной) играет заметную роль и в процессе функционирования финансовых институтов рынка - банков, страховых компаний, фондовых бирж. Например, банки зачастую заинтересованы в оценке рыночной стоимости предмета залога или в определении ликвидационной стоимости предприятия - заемщика; страховым компаниям при заключении договоров страхования и выплате возмещения приходится определять восстановительную стоимость объектов; фондовые биржи и другие участники фондового рынка опираются на данные независимой оценки предприятия при определении курсовых цен на его акции.

Возрастающий поток иностранных инвестиций в российскую экономику также способствует увеличению спроса на услуги независимых оценочных организаций. Инвесторы, большинство которых из стран Западной Европы и США, приносят с собой свое понимание культуры и методологии осуществления инвестиционного процесса, в котором роль независимых оценщиков намного более значима, чем в представлении их российских коллег. Но, несмотря на формирование условий, способствующих повышению роли независимой оценки предприятий среди других механизмов рыночной экономики, на пути развития оценки бизнеса существует немало и препятствий. Основными препятствиями являются недоступность необходимой информации по параметрам сделок купли-продажи предприятий в различных отраслях (а зачастую и отсутствие самих сделок) и непрозрачность системы ведения финансовой документации на предприятиях. Кроме того, общая нестабильность экономики и недостаток ретроспективной информации по оцениваемому бизнесу часто делают ненадежными любые прогнозы по поводу возможных результатов хозяйственной деятельности того или иного предприятия. Все это накладывает серьезные ограничения на применимость современных подходов к оценке бизнеса, например, таких как сравнительный и доходный подход, а опыт российских оценщиков в области оценки бизнеса, в основном, сводится к применению традиционных для отечественной экономики затратных методов.

Можно сказать, что качество оценки бизнеса, как рыночной услуги, (а значит и спрос на эту услугу) в России будет зависеть от дальнейшего совершенствования всех механизмов фондового рынка, повышения его активности, формирования рынка слияний и поглощений, появления доступных потоков необходимой рыночной информации и общей стабилизации экономической ситуации в стране.

В главе рассмотрены основные методологические подходы к оценке бизнеса, приведены методы оценки, характерные для того или иного подхода, названы области их применения, дана сравнительная оценка.

Большинство профессионалов сходятся во мнении о существовании трех подходов к определению стоимости предприятия (бизнеса): затратного, сравнительного и доходного.

Определенные виды предприятий, как правило, оцениваются на основе их коммерческого потенциала (например, бензозаправочная станция или гостиница). Объем продаж бензина, количество постояльцев в гостинице являются источниками дохода, который после сравнения со стоимостью операционный расходов позволяет определить доходность данного предприятия. Такой подход к оценке называется доходным. Доходный подход представляет собой процедуру оценки стоимости, исходящую из принципа непосредственной связи стоимости бизнеса компании с текущей стоимостью его будущих доходов, которые возникнут в результате использования собственности и/или возможной дальнейшей его продажи.

Если предприятие (бизнес) не продается и не покупается, если не существует развитого рынка данного бизнеса, когда соображения извлечения дохода не являются основой для инвестиций (больницы, правительственные здания), оценка может производиться на основе определения стоимости строительства с учетом амортизации и добавления стоимости замещения с учетом износа, т. е. затратным подходом. Затратный подход (оценка на основе анализа активов) наиболее применим для компаний специального назначения, материалоемких и фондоемких производств, а также в целях страхования. Оценка на основе анализа активов основана на принципе замещения и сбалансированности.

Применение затратного подхода необходимо в двух случаях:

Во-первых, затратный подход незаменим при оценке некотирую- щихся компаний, чаще всего зарегистрированных в форме ООО, ЗАО, ГУПов, которые, как правило, имеют непрозрачные финансовые потоки;

Во-вторых, применение затратного подхода вместе с другими подходами, и прежде всего доходным, позволяет принимать эффективные инвестиционные решения.

В том случае, когда существует рынок бизнеса, подобный оцениваемому, можно использовать для определения рыночной стоимости подход сравнительный или рыночный, базирующийся на выборе сопоставимых объектов, уже проданных на данном рынке. В отличие от затратного сравнительный подход базируется на рыночной информации и учитывает текущие действия потенциальных продавцов и покупателей.

Следует отметить, что в последнее время наряду с традиционными подходами в отечественной теории и практике оценки стоимости компаний начинает активно применяться новый - опционный подход.

В практике операций с оценкой предприятий встречаются самые различные ситуации. При этом каждому классу ситуаций соответствуют свои, адекватные только ему подходы и методы. Для правильного выбора методов необходимо предварительно классифицировать ситуации оценки с использованием группировки объектов, типа сделки, момента, на который производится оценка, и т. д. При этом, если на рынке обращаются десятки или сотни однородных объектов, целесообразно применение сравнительного подхода. Для оценки сложных и уникальных объектов предпочтительнее затратный подход.

На идеальном рынке все три подхода должны привести к одной и той же величине стоимости. Однако большинство рынков являются несовершенными, потенциальные пользователи могут быть неправильно информированы, производители могут быть неэффективны. По этим, а также по другим причинам данные подходы могут давать различные показатели стоимости.

Каждый из трех названных подходов предполагает использование при оценке присущих ему методов.

Так, доходный подход предусматривает использование метода капитализации и метода дисконтированных денежных потоков (ЭСР).

Затратный подход использует метод чистых активов ^АУ) и метод ликвидационной стоимости (ЬУ).

При сравнительном подходе используются: метод рынка капитала, метод сделок и метод отраслевых коэффициентов.

Методы дисконтированных денежных потоков, рынка капитала и отраслевых коэффициентов ориентированы на оценку предприятия как действующего и которое будет и дальше действовать. Метод чистых активов и метод сделок, напротив, применимы и для случая, когда инвестор намеревается закрыть предприятие либо существенно сократить объем выпуска продукции. Метод капитализации разумен для применения к тем предприятиям, которые успели накопить эти активы в результате капитализации их в предыдущие периоды; иными словами, этот метод наиболее адекватен оценке «зрелых» по своему возрасту предприятий. Метод дисконтированных денежных потоков более применим для оценки молодых предприятий, не успевших заработать достаточно прибылей для капитализации в дополнительные активы, но которые тем не менее имеют перспективный продукт и обладают явными конкурентными преимуществами по сравнению с существующими и потенциальными конкурентами. Методы рынка капитала, сделок и отраслевых коэффициентов пригодны при условии строгого выбора компании-аналога, которая должна относиться к тому же типу, что и оцениваемое предприятие.

Из анализа достоинств и недостатков всех вышеназванных подходов (см. обобщенную табл. 3.1) и методов можно сделать вывод о том, что ни один из них не может быть использован в качестве базового. При этом каждый из них может давать разные, порой противоположные, результаты оценок и представлять интересы различных сторон, например владельцев и потенциальных инвесторов.

Возможность (и даже во многих случаях необходимость) применения к оценке конкретного предприятия в конкретной инвестиционной ситуации разных методов оценки бизнеса приводит к достаточно элементарной идее «взвешивания» оценок, рассчитываемых по разным методам, и суммирования таких «взвешенных» оценок. При этом весовые коэффициенты значимости оценок по разным, в принципе допустимым в данной ситуации, методам оценки понимаются как коэффициенты доверия к соответствующему методу. Эти коэффициенты сугубо экспертны.

| Таблица 3.1 Сравнительный анализ подходов к оценке стоимости предприятия

|

Окончательная оценка стоимости предприятия (бизнеса) может быть определена по формуле:

где - оценка стоимости предприятия (бизнеса) г-м методом (все применимые методы оценки произвольно нумеруются); г -1, ..., п - множество применимых в данном случае методов оценки; - весовой коэффициент метода номер и

Очевидно, что при этом разумное выставление коэффициентов является одним из главных свидетельств достаточной квалифицированности и непредвзятости оценщика бизнеса.

Необходимость оценки российских компаний в настоящее время Связана с перераспределением собственности, приватизированной в начале 1990-х гг. Проблема состоит в том, что прямое применение классических методов оценки стоимости бизнеса к российским предприятиям затруднено в силу объективных причин. К ним относятся:

Неразвитость российского рынка ценных бумаг (в настоящее время фактически он отсутствует), вследствие чего нет информации по рыночной котировке ценных бумаг оцениваемого предприятия;

Информационная закрытость российского рынка - в ряде случаев невозможно получить публичную финансовую отчетность даже открытых акционерных обществ, что затрудняет сбор информации по компаниям-аналогам;

Измеряемая сотнями и тысячами наименований номенклатура продукции, выпускаемой российскими промышленными предприятиями. Это также затрудняет, а иногда и вообще делает невозможным нахождение аналогов оцениваемого предприятия не только в нашей стране, но и за рубежом;

Большинство оцениваемых предприятий показывает прибыль, близкую к нулю, что является следствием уклонения от уплаты налога на прибыль, либо они вообще, убыточны, что является следствием общего состояния экономики в стране или следствием неэффективного менеджмента. Таким образом, использование метода дисконтированного денежного потока также проблематично;

Различно значение факторов, участвующих в формировании стоимости предприятия. За рубежом такой ресурс, как земля, теряет свое доминирующее значение при рассмотрении бизнеса. Для России земля или фактор местоположения играет существенную роль (это большие размеры самих предприятий, удаленность поставщиков сырья, наличие соответствующей инфраструктуры в регионе);

Наличие слоя акционеров, которые получили акции бесплатно или почти бесплатно в процессе приватизации.

Обличительной чертой экономики РФ в настоящее время является ее нестабильность. Риски, с которыми сталкиваются предприниматели в России, намного превышают средние величины, характерные для стран с развитыми рыночными отношениями. Положение усугубляется высокими темпами инфляции, которые приводят к тому, что та незначительная информация, которую можно получить (или которая имеется) для оценки стоимости предприятия, отражает бизнес в «кривых зеркалах». Инфляционные процессы сказываются на положении предприятия: занижают стоимость имущества предприятия; накопление денег для капитальных вложений становится невозможным; доминируют краткосрочные интересы предприятия и т. п.

При оценке российских предприятий особое значение приобретает дата проведения оценки. Привязка оценки ко времени особенно важна, когда, с одной стороны, рынок перенасыщен собственностью, находящейся в предбанкротном состоянии, и испытывает недостаток инвестиционных ресурсов, с другой стороны. Для российской экономики характерно превышение предложения всех активов, в том числе недвижимости, над платежеспособным спросом. Этот дисбаланс в сторону предложения непосредственно влияет на ожидаемую стоимость предлагаемого к продаже имущества. Цена имущества в условиях сбалансированного рынка не совпадает с ценой в условиях рыночной депрессии. Но владельцев имущества и инвесторов интересует именно реальная цена, которая будет предлагаться на конкретном рынке, в конкретный момент и в конкретных условиях. Покупатели стремятся уменьшить вероятность потери своих денег и требуют предоставления определенных гарантий. Поэтому при определении цены предприятия необходим учет всех факторов риска, в том числе риска инфляции и банкротства.

Применение сравнительного или рыночного подхода к оценке предприятия в нашей стране ограничено в силу невозможности получить объективную информацию для сравнения.

На первый взгляд в условиях инфляционной экономики для оценки предприятия в наибольшей степени подходит метод текущей стоимости предприятия (метод дисконтированных денежных потоков), так как процент инфляции учитывается в дисконтной ставке. Но это возможно, если темпы инфляции предсказуемы, а экономика нормально функционирует. Спрогнозировать поток чистого дохода от деятельности предприятия на несколько лет вперед в условиях нестабильной экономики весьма сложно.

В современных условиях оценка стоимости бизнеса является необходимым этапом для дальнейшего развития хозяйствующего субъекта. Это обусловлено тем, что проведение оценки позволяет определить насколько эффективно функционирует компания в рыночной среде и в случае наличия проблем - оперативно их устранить и тем самым повысить стабильность бизнеса.

Развитие рыночной экономики привело к тому, что образовались предприятия различных форм собственности. У собственников появилась возможность авансировать имеющиеся свободные денежные средства в бизнес, осуществлять его продажу. Таким образом, бизнес стал своего рода товаром, который должен иметь цену.

Под оценкой бизнеса в России понимается профессиональная деятельность субъектов оценочной деятельности, направленная на установление в отношении объектов оценки рыночной, кадастровой, ликвидационной, инвестиционной или иной предусмотренной федеральными стандартами оценки стоимости

Также оценка стоимости бизнеса представляет собой процедуру расчёта рыночной стоимостью хозяйствующего субъекта с учетом его активов и финансовых результатов, которая осуществляется специализированными организациями или органами власти.

На сегодняшний день обеспечение устойчивого развития бизнеса связано с анализом протекающих на предприятии бизнес-процессов, проведении анализа сильных и слабых сторон субъекта, а также мониторингом конкурентной среды.

Рассматривая модели оценки стоимости бизнеса можно отметить, что изначально они были ориентированы на «жесткий» сценарий развития хозяйствующего субъекта и практически не учитывали специфики «проблем познающего субъекта» – гибкости или качества принимаемых управленческих решений.

Анализируя существующие методы оценки стоимости бизнеса необходимо отметить что многие из них не учитывают механизм рыночного характера которая присуща тем или иным странам данное высказывание справедливо для российской федерации.

Среди национальных особенностей оценке стоимости бизнеса в российской федерации можно отметить следующие:

- Неэффективная работа фондового рынка, что приводит к ошибкам в результатах оценки тех или иных процессов. В России мне сформирована система индикаторов, которая позволяет в полной мере оценить тенденции, протекающие в данной области.

- На рынке существует большой уровень неопределенности, наличие которого обусловлено непредсказуемостью изменения цен в долгосрочной перспективе.

Оценочная деятельность является важной составной частью осуществления процесса реформирования экономики страны и формирования правового государства. Данный вид деятельности позволяет сформировать информационную основу перестройки экономики и обеспечить формирование конкурентной рыночной среды. Посредством проведения оценки формируется объективная информация о хозяйственных процессах, протекающих в экономике.

На сегодняшний день можно выделить следующие проблемы оценочной деятельности в Российской Федерации.

- Система оценки не сопряжена с системой бухгалтерского учета и налогообложения, что не позволяет сформировать гармоничную систему оценки стоимости хозяйствующего субъекта.

- Отсутствие четкой системы взаимодействия между аудиторами, оценщиками и специалистами по финансовому консультированию.

- Плохо проработанная методология оценки

Однако сегодня методы оценки стоимости бизнеса модернизируются. Помимо традиционных подходов внедряются новые методы, основанные на применении различных финансовых инструментов.

В качестве эффективного инструмента роста бизнеса в современных условиях признается реальный опцион. Часто под реальным опционом понимается практика применения теории финансовых опционов к управлению реальными активами. Суть данного метода оценки стоимости бизнеса заключается в оценке, расчете оптимальной стоимости и определение перспектив развития имеющегося бизнеса. Оценка стоимости бизнеса по методу реального опциона позволяет вносить необходимые уточнения стоимости бизнеса, оцененного ранее по жесткому сценарию.

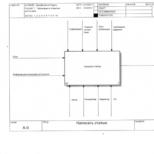

Разработаем модель оценки стоимости бизнеса с использованием метода реальных опционов. Данные представлены на рисунке 1.

Рисунок 1. Модель оценки стоимости бизнеса методом реальных опционов

В соответствии с рисунком можно сделать вывод о том, что первоначальным шагом при проведении оценки стоимости бизнеса выступает определение целей оценки. Именно цели задают вектор анализа и обосновывают использование тех или иных методов оценки.

По результатам проведения оценки составляется отчет, по которому можно определить возможные резервы развития субъекта, которые будут способствовать росту его стоимости.

Методологию оценки необходимо совершенствовать, а также адаптировать усовершенствованные методы к реалиям российских компаний. В качестве методов совершенствования методологии анализа можно предложить создать подход, который сочетал бы в себе анализ внутренней среды компании и внешних компонентов. Это позволило бы учесть большее количество факторов при оценке бизнеса, и следователь более точно и полно определить стоимость компании.

Можно выделить следующие перспективные цели развития оценочной деятельности в Российской Федерации:

- Краткосрочная цель - формирование законченной нормативно - правовой базы, которая обеспечит всестороннее регулирование оценочной деятельности и деятельности оценщиков.

- Стратегическая цель - формирование такой системы оценочной деятельности, которая могла бы адаптироваться к изменяющимся условиям и развиваться под воздействием различных факторов. Это бы обеспечило оказание качественных услуг по оценке стоимости бизнеса, что позволило бы повысить уровень оценки бизнеса в России и сделать его конкурентоспособным по сравнению с международным уровнем.

Среди нововведений в оценочной деятельности в 2018 году планируется создание профессионального стандарта для оценщиков, который уже вынесен на всеобщее обозрение. Данный стандарт предполагает появление вспомогательной деятельности при осуществлении оценки. К уровню образования помощников оценщиком будут предъявляться определенные требования.

Для того, чтобы определять стоимость объектов 1 категории сложности, необходимо наличие высшего образования у сотрудника или профильного образования того же уровня. Опыт работы не менее года.

Для оценки объекта 2 категории сложности сотрудники должны иметь профильное высшее образование уровня магистратуры или специалитета, либо же не профильное образование бакалавриат или специалитет.

Также будут внесены изменения в метрологическую научно исследовательскую деятельность в области оценки стоимости бизнеса.

К сотрудникам, занимающим управленческие должности, будут предъявляться требование: наличие опыта работы не менее 3 лет на руководящих должностях.

Также среди нововведений можно отметить то, что оценщики должны сдать экзамен до 1 апреля 2018 года. По оценкам экспертов, в целом 22000 человек должны пройти данное обучение в 2018 году.

Таким образом, оценочная деятельность развивается, вносятся изменения в нормативно-правовую базу, регулирующую данный вид деятельности.

Список литературы :

- Федеральный закон «Об оценочной деятельности в Российской Федерации» от 29.07.1998 N 135-ФЗ [Электронный ресурс] Режим доступа: http://www.consultant.ru/document/cons_doc_LAW_19586/(дата обращения: 02.02.2018).

- Горбунова М.А., Масальская М.А. Оценка стоимости бизнеса: теоретические и практические аспекты // Синергия Наук. – 2017. – №12 – С.21-30

- Паршкова Е.А. Оценка бизнеса и управление его стоимостью // Научное сообщество студентов XXI столетия. Экономические науки: сб. ст. по мат. LIII междунар. студ. науч.-практ. конф. № 5(53).

- Маркова Е.В., Веревичев И.И. Проблема оценки роста стоимости бизнеса с использованием реальных опционов // Фундаментальные исследования. – 2017. – №6 – С.149-153